IronFX: Bản tin thị trường ngày 17/11/2014

Bức tranh Toàn cảnh

17.11.2014, 11am

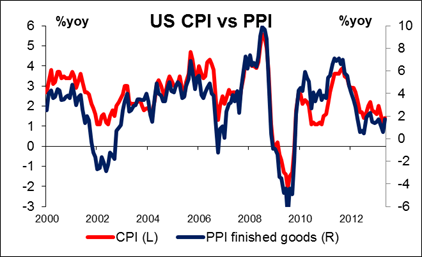

- Đồng đô la Mỹ giảm điểm do lãi suất của Mỹ sụt giảm: Doanh số bán lẻ của Mỹ đã bất ngờ tăng và lợi tức trái phiếu của Mỹ bắt đầu tăng lên, kéo đồng đô la lên cùng với nó. Số liệu này đã làm gia tăng các kỳ vọng của thị trường về số liệu GDP mạnh mẽ cho quý 3 của Mỹ, trái ngược với số liệu tăng trưởng quý 3 yếu kém được công bố cho Châu Âu vào thứ Sáu tuần trước. (Dự báo của thị trường cho GDP quý 3 của Mỹ hiện là 3,2%. Số liệu này sẽ được công bố vào ngày 25/11.) Tuy nhiên, tác động của báo cáo này đã biến mất khá nhanh chóng. Khi lợi tức trái phiếu kỳ hạn 10 năm tiến gần mức 2,40 (mức cao nhất = 2,375%), một điểm kháng cự gần đây, thị trường đã đảo chiều, được hỗ trợ bởi sự sụt giảm trong thước đo kỳ vọng lạm phát 5 năm của Đại học Michigan xuống mức 2,6%, gần mức thấp kỷ lục 2,5% được thiết lập vào tháng 9/2002. Sau đó, vào cuối ngày giao dịch tại Mỹ, vàng đã bắt đầu tăng điểm mạnh khi một cuộc thăm dò từ Thụy Sĩ đã cho thấy việc bỏ phiếu “đồng ý” đã nhận được nhiều sự ủng hộ hơn kỳ vọng. Việc này đã tác động mạnh đến USD và đồng đô la đã bắt đầu giảm điểm mạnh. Tỷ giá EUR/USD đã giao dịch trong khoảng 1.2399-1.2546 trong vòng 4 giờ hay 1,2%, so với khoảng 1,8% cho cả tháng 11 tính tới thời điểm đó. Mặc dù tất cả những điều này đang diễn ra trên thị trường ngoại hối và trái phiếu, nhưng chứng khoán vẫn tiếp tục ảm đạm; một lần nữa, chỉ số S & P 500 đã đóng cửa gần như không đổi.

- Lợi tức trái phiếu kỳ hạn 10 năm đã kết thúc ngày giao dịch tại Mỹ ở mức 2,32% và trong phiên sáng nay, vào đầu phiên giao dịch tại Châu Âu, được báo giá ở mức 2,28%, mà việc này có thể giải thích một phần tại sao đồng đô la đang giảm điểm so với các đồng tiền đối ứng trong nhóm G10 của nó. Mặt khác, kỳ vọng lãi suất như được thể hiện bởi hợp đồng kỳ hạn quỹ của Fed gần như không thay đổi, vì vậy, không có việc cân nhắc lại đáng kể về đường hướng chính sách ngắn hạn của Fed, mà chỉ là mức cân bằng dài hạn hơn của lãi suất khi triển vọng cho lạm phát thay đổi.

- Cuộc họp của nhóm G20 đã không hề đề cập đến lãi suất ngoại hối. Các nhà lãnh đạo đã thống nhất với các kế hoạch được thảo ra bởi các bộ trưởng tài chính của mình vào tháng 2, được biết đến như là Kế hoạch Hành động Brisbane, nhằm thúc đẩy tăng trưởng GDP chung thêm ít nhất 2% vào năm 2018. Họ cũng sẽ làm việc này bằng cách tăng cường “đầu tư, thương mại và cạnh tranh”. Họ đã nói rằng “nền kinh tế toàn cầu đang bị kìm hãm bởi sự thiếu hụt nhu cầu”. Trong trường hợp đó, chính sách tài chính phải là giải pháp. Về chủ đề này, họ đã nói rằng “chúng tôi sẽ tiếp tục thực hiện các chiến lược tài chính một cách linh hoạt, cân nhắc đến các điều kiện kinh tế ngắn hạn, đồng thời đưa nợ công vào như là một phần của GDP trên đường lối bền vững”. Một điều được mọi người chú ý: Chính sách của Pháp có thể ám chỉ đến cụm từ “linh hoạt”, trong khi chính sách của Đức có thể ám chỉ đến cụm từ “đường lối bền vững”. Vào cuối ngày, mọi người có thể làm bất kỳ việc gì mà họ muốn. Có lẽ tuyên bố quan trọng nhất đó là “chúng tôi sẽ giám sát và đoàn kết để chịu trách nhiệm thực hiện các cam kết của mình”, mà việc này có nghĩa là sẽ có nhiều cơ hội cho việc quy kết trách nhiệm trong những tháng tới. Thực tế đó là, nâng tăng trưởng toàn cầu đã và đang là mục tiêu của G20 trong cả năm nay và trong cả các các năm trước, nhưng tăng trưởng vẫn đang ảm đạm, đặc biệt là tại Châu Âu. Lần cuối bạn nghe thấy một chính trị gia đứng lên và nói “chúng ta phải làm việc X, Y và Z để đáp ứng các cam kết của G20 là khi nào?” Tôi không thể nhớ.

- Các chỉ báo của ngày hôm nay: Nói về tăng trưởng ảm đạm, GDP quý 3 của Nhật Bản được công bố ở mức -1,6% hàng quý, tốc độ hàng năm điều chỉnh theo mùa, một sự thất vọng lớn (kỳ vọng của thị trường: +2,2%) sau mức giảm mạnh -7,1% hàng quý, tốc độ hàng năm điều chỉnh theo mùa trong quý 2 sau việc nâng thuế tiêu thụ. Việc này làm gia tăng khả năng rằng Thủ tướng Abe sẽ triệu tập một cuộc bầu cử đột xuất dưới dạng trưng cầu dân ý về nâng thuế tiêu thụ một lần nữa và sẽ sử dụng việc tái bầu cử của ông như là lời giải thích cho việc trì hoãn nó. Theo như tin đưa, ông sẽ tổ chức cuộc họp báo vào ngày mai để đưa ra tuyên bố.

- Các ngụ ý đối với JPY là bất lợi: việc trì hoãn sẽ tốt cho thị trường chứng khoán, mà việc này có nghĩa là tỷ giá USD/JPY tăng điểm (đồng yên yếu hơn), và nó cũng có nghĩa là có ít tiết kiệm hơn trong toàn nền kinh tế, do đó dẫn đến thặng dư tài khoản vãng lai thấp hơn.

- Trong ngày giao dịch tại Châu Âu, cán cân thương mại của Eurozone cho tháng 9 và cán cân thương mại của Na Uy cho tháng 10 sẽ được công bố. Tại Thụy Điển, tỷ lệ thất nghiệp chính thức cho tháng 10 dự báo tăng đôi chút, khớp với sự gia tăng gần đây trong tỷ lệ thất nghiệp theo PES cho cùng tháng.

- Từ Mỹ, sản lượng công nghiệp cho tháng 10 dự kiến tăng hàng tháng nhưng ở tốc độ chậm hơn so với trong tháng 9. Chỉ số PMI sản xuất theo Empire State cho tháng 11 dự kiến cải thiện.

- Theo lịch, chúng ta sẽ có 4 diễn giả của ECB phát biểu trong ngày hôm nay: Thành viên Ban điều hành, Yves Mersch, thành viên Ban điều hành, Peter Praet và thành viên Ban điều hành được mạnh danh là nói nhiều Benoit Coeure. Ngoài ra, Chủ tịch ECB, Mario Draghi sẽ có bài trình bày hàng quý trước Ủy ban về các Vấn đề Kinh tế và Tiền tệ (ECON) của Nghị viện Châu Âu tại Brussels. Tại cuộc họp báo sau cuộc họp gần đây nhất của ECB, ông Draghi đã nêu rõ rằng ECB đê ngỏ khả năng áp dụng các biện pháp mới nếu cần, vì vậy, chúng tôi không kỳ vọng bất kỳ bất ngờ nào tại sự kiện này.

- Các ngày còn lại của tuần: Tiêu điểm sẽ là biên bản của Fed từ cuộc họp chính sách tháng 10 của FOMC sẽ được công bố vào thứ Tư. Biên bản này sẽ cung cấp các chi tiết về quyết định nhằm chấm dứt chương trình nới lỏng định lượng lần thứ 3 (QE3) và sự cải thiện trên thị trường lao động. Việc đề cập đến thời điểm khi các thành viên kỳ vọng bắt đầu nâng lãi suất có thể khiến USD tăng điểm.

- Vào thứ Ba, chúng ta sẽ nhận được chỉ số CPI của Anh cho tháng 10 và theo dự báo, tỷ lệ thất nghiệp sẽ tiếp tục không đổi. Từ Đức, chúng ta sẽ nhận được kết quả cuộc khảo sát ZEW cho tháng 11. Vào thứ Tư, ngoài biên bản cuộc họp của Fed, Ngân hàng Trung ương Anh sẽ công bố biên bản cuộc họp tháng 11 của mình. Đối với các chỉ báo, số nhà ở xây mới và số giấy phép xây dựng của Mỹ cho tháng 10 được dự báo tăng, gợi ý hoạt động của khu vực nhà ở được cải thiện. Vào thứ Tư, Ngân hàng Trung ương Nhật Bản sẽ tổ chức cuộc họp chính sách, nhưng sau các biện pháp kích thích bổ sung gần đây, không thay đổi nào trong chính sách được kỳ vọng.

- Thứ Năm là ngày của chỉ số PMI. Trong giờ tại Châu Á, chúng ta sẽ nhận được chỉ số PMI sản xuất sơ bộ của Trung Quốc theo HSBC cho tháng 11 và trong ngày giao dịch tại Châu Âu, các chỉ số PMI sơ bộ của Eurozone cũng cho tháng 11 sẽ được công bố ngay sau khi số liệu từ Đức và Pháp được công bố. Vào cuối ngày, chúng ta sẽ nhận được chỉ số PMI sản xuất sơ bộ của Mỹ cho tháng 11 từ Markit. Chỉ số CPI của Mỹ cho tháng 10 được dự báo giảm đôi chút.

- Sau cùng vào thứ Sáu, chỉ số CPI của Canađa cho tháng 10 được kỳ vọng tiếp tục không đổi trong tốc độ so với tháng 9. Việc này có thể chứng tỏ hỗ trợ CAD.

Thị trường

Tiêu Điểm

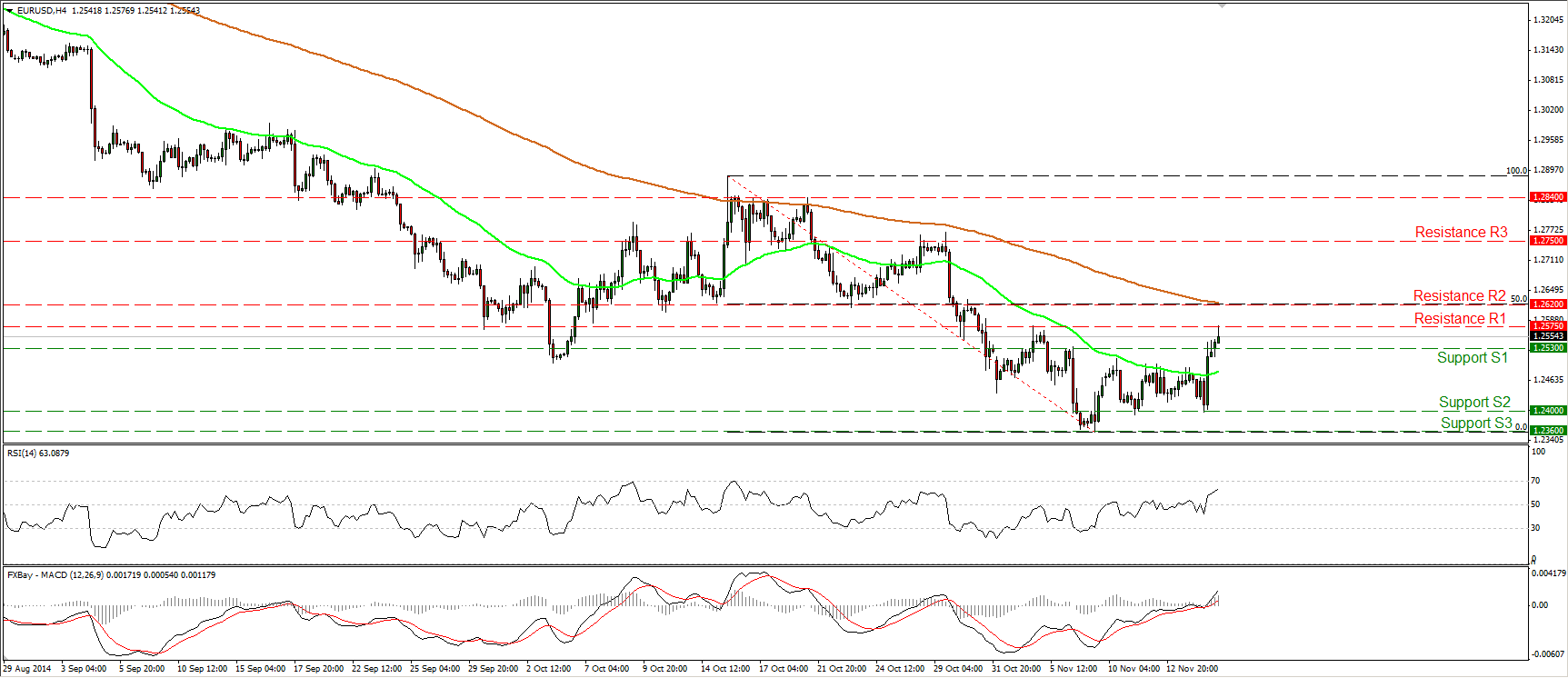

Tỷ giá EUR/USD bật lại từ ngưỡng 1.2400

Tỷ giá EUR/USD đã bật lại từ ngưỡng 1.2400 (S2) vào thứ Sáu tuần trước và vào hôm nay, trong phiên sáng tại Châu Á, nó đã bứt lên trên ngưỡng kháng cự (chuyển thành ngưỡng hỗ trợ) 1.2530 (S1). Tuy nhiên, đà tăng đã bị chặn lại bởi ngưỡng kháng cự 1.2575 (R1), được xác định bởi mức cao nhất của ngày mùng 4/11. Mặc dù các chỉ báo dao động ngắn hạn hỗ trợ khả năng đối với đà tăng tiếp theo, nhưng tôi cho rằng mọi mức mở rộng của đà phục hồi vào thứ Sáu tuần trước sẽ tiếp tục bị giới hạn gần đường trung bình động 200 kỳ và ngưỡng 1.2620 (R2), là ngưỡng thoái lui 50% của sóng giảm trong khoảng thời gian từ ngày 15/10 đến ngày mùng 7/11. Chỉ báo RSI đã bứt lên trên ngưỡng 50 và đang hướng lên, trong khi chỉ báo MACD đã vượt lên cả đường số 0 và đường báo hiệu của nó. Đối với xu hướng rộng lớn hơn, cấu trúc tỷ giá trên biểu đồ hàng ngày tiếp tục gợi ý xu hướng giảm, nhưng tôi có thể nhận thấy tín hiệu phân kỳ dương giữa cả 2 chỉ báo động lượng hàng ngày và biến động tỷ giá, điều cho thấy động lượng giảm đang suy giảm. Do đó, tôi thích giữ quan điểm trung lập vào lúc này và chờ đợi các dấu hiệu có thể hành động hơn thuyết phục tôi rằng xu hướng giảm đang quay trở lại và có nhiều khả năng sẽ tiếp diễn.

• Ngưỡng hỗ trợ: 1.2530 (S1), 1.2400 (S2), 1.2360 (S3)

• Ngưỡng kháng cự: 1.2575 (R1), 1.2620 (R2), 1.2750 (R3)

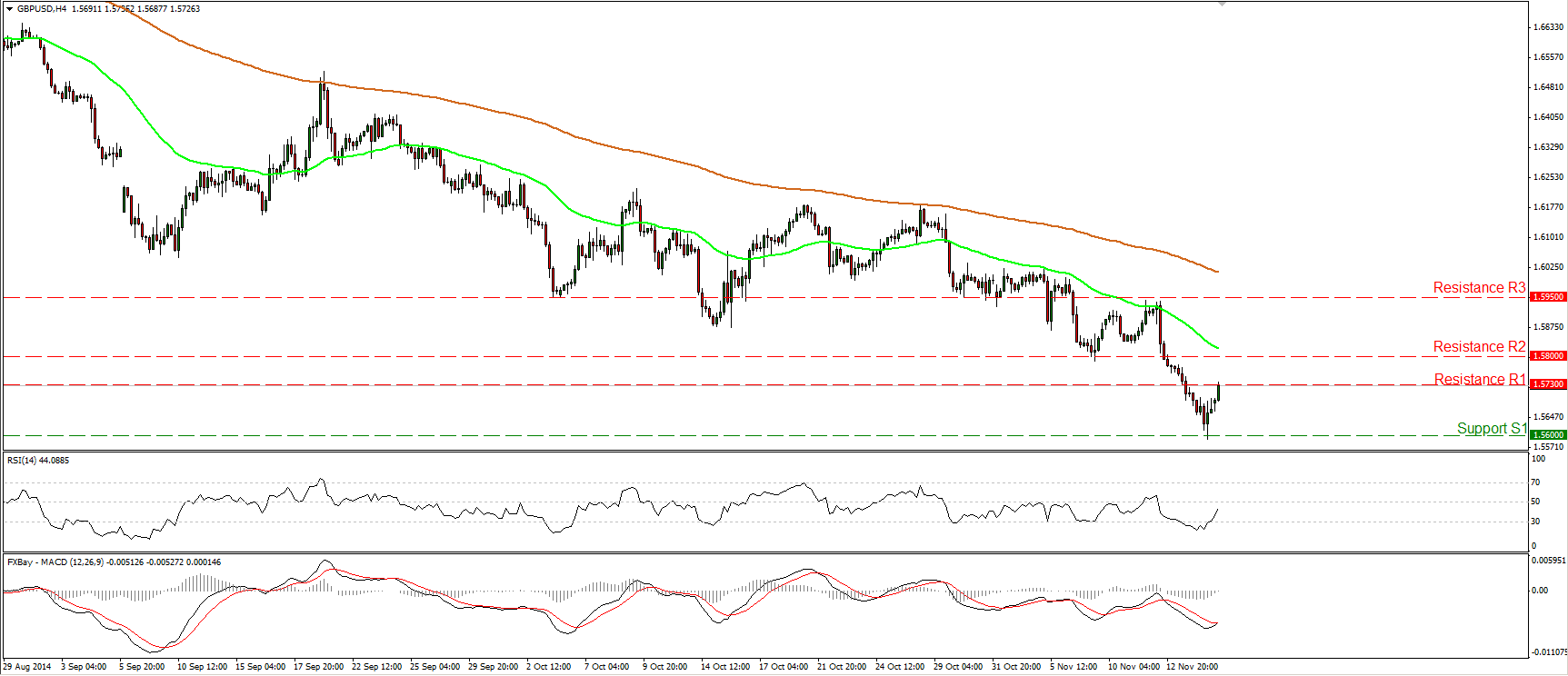

Tỷ giá GBP/USD tìm thấy ngưỡng hỗ trợ gần ngưỡng 1.5600

Tỷ giá GBP/USD đã chạm ngưỡng hỗ trợ 1.5600 (S1) vào thứ Sáu tuần trước và bật lại. Hôm nay, trong phiên sáng tại Châu Á, đà bật lại đã bị chặn lại ngay bên trên ngưỡng kháng cự 1.5730 (R1), tình cờ nằm gần ngay ngưỡng thoái lui 61.8% của xu hướng tăng trong khoảng thời gian từ tháng 7/2013 – đến tháng 7/2014. Tuy nhiên, tôi nhận thấy các dấu hiệu rằng đà phục hồi ngắn hạn có thể tiếp diễn thêm đôi chút, có lẽ là về phía ngưỡng hỗ trợ chuyển thành ngưỡng kháng cự 1.5800 (R2). Trên biểu đồ 4 giờ, chỉ báo RSI đã thoát khỏi vùng được bán quá mức, nhích lên, và hiện đang tiến về phía ngưỡng 50, trong khi chỉ báo MACD, mặc dù mang dấu âm, nhưng có vẻ đã sẵn sàng bứt lên trên đường khởi phát của nó. Trên biểu đồ hàng ngày, tôi nhận thấy mô hình nến búa có thể xuất hiện. Đối với xu hướng rộng lớn hơn, tôi giữ quan điểm rằng miễn là cặp tỷ giá giao dịch bên dưới đường trung bình động số mũ 80 ngày, xu hướng chung tiếp tục là giảm điểm và tôi sẽ coi mọi mức mở rộng có thể của đà bật lại hiện tại là biến động điều chỉnh trước khi những người bán bắt đầu hành động một lần nữa. Việc tỷ giá bứt xuống dưới ngưỡng hỗ trợ 1.5600 (S1) có lẽ sẽ làm khởi phát các mức mở rộng giảm điểm về phía ngưỡng tâm lý 1.5500 (S2).

• Ngưỡng hỗ trợ: 1.5600 (S1), 1.5500 (S2), 1.5430 (S3)

• Ngưỡng kháng cự: 1.5730 (R1), 1.5800 (R2), 1.5950 (R3)

Tỷ giá EUR/JPY giảm điểm sau khi chạm ngưỡng 146.50

Tỷ giá EUR/JPY đã giảm điểm mạnh sau khi tìm thấy ngưỡng kháng cự 146.50 (R1) và vào đầu phiên sáng tại Châu Âu, có vẻ như nó đã sẵn sàng chạm ngưỡng 145.00 (S1) như là ngưỡng hỗ trợ trong lần này. Theo quan điểm của tôi, rất có thể tỷ giá sẽ bứt xuống dưới ngưỡng đó và có lẽ nhắm tới ngưỡng 143.40 (S2), nằm ngay bên dưới ngưỡng thoái lui 23.6% của đà phục hồi trong khoảng thời gian từ ngày 16/10 đến ngày 17/11. Các chỉ áo dao động ngắn hạn hỗ trợ khả năng này. Chỉ báo RSI đã thoát khỏi vùng được mua quá mức và đang hướng xuống, trong khi chỉ báo MACD đã chạm đỉnh và có thể sớm bứt xuống dưới đường báo hiệu của nó. Tuy nhiên, triển vọng chung của cặp tỷ giá này tiếp tục là khả quan, theo quan điểm của tôi và tôi sẽ coi sự thoái lui hiện tại hoặc mọi mức mở rộng có thể của nó là sóng điều chỉnh giảm trước khi những người đầu cơ giá lên nắm quyền kiểm soát một lần nữa.

• Ngưỡng hỗ trợ: 145.00 (S1), 143.40 (S2), 142.00 (S3)

• Ngưỡng kháng cự: 146.50 (R1), 147.00 (R2), 148.00 (R3)

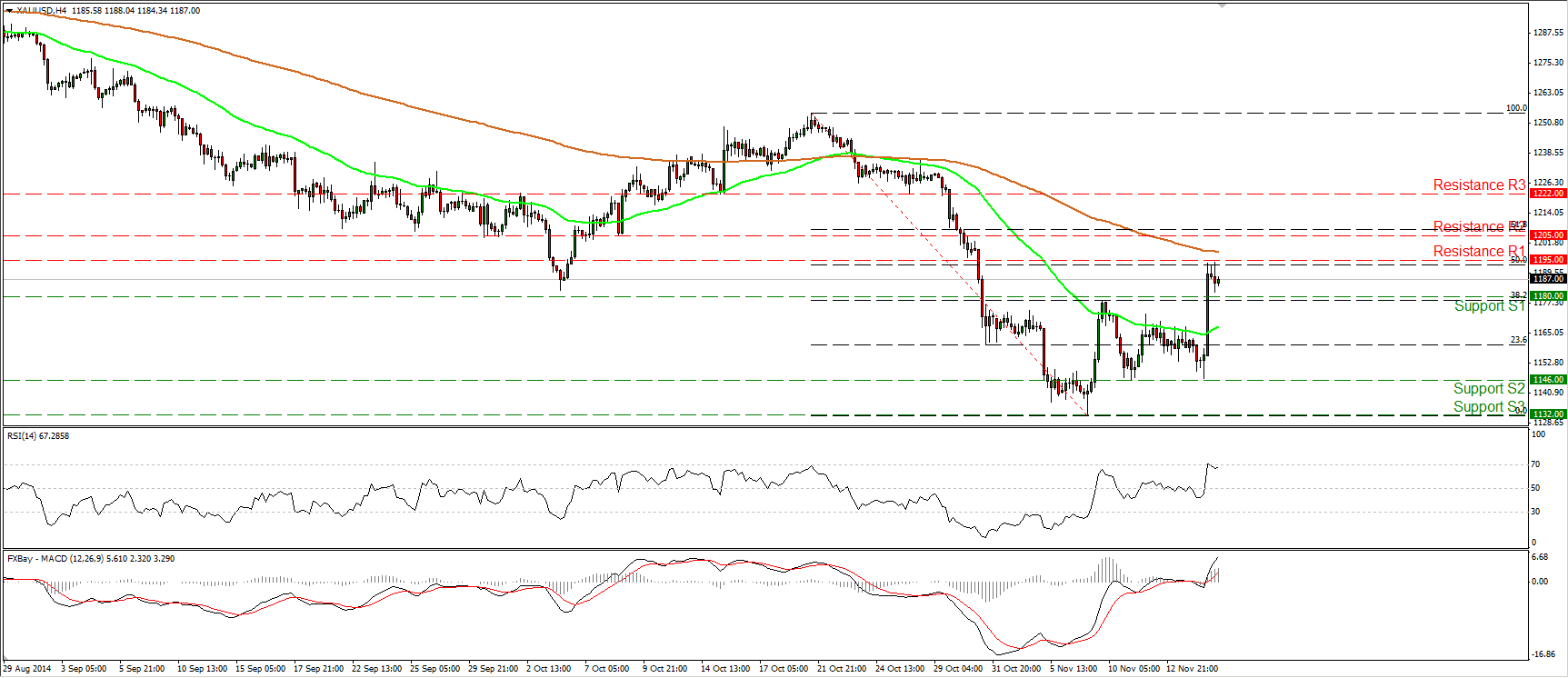

Vàng tăng điểm mạnh trên ngưỡng chủ chốt 1180

Vàng tăng điểm mạnh, bứt trở lại trên vùng chủ chốt 1180 (S1), nhưng đã tìm thấy ngưỡng kháng cự tại mức 1195 (R1), khá gần ngưỡng thoái lui 50% của sóng giảm trong khoảng thời gian từ ngày 21/10 đến ngày mùng 7/11. Việc giá vàng bứt lên trên ngưỡng 1180 (S1) xác nhận mức cao nhất cao hơn trên biểu đồ 4 giờ và cùng với các dấu hiệu động lượng, nó tăng cường khả năng đối với đà tăng tiếp theo. Trên biểu đồ hàng ngày, chỉ báo RSI 14 ngày đã đi lên và có vẻ đã sẵn sàng chạm ngưỡng 50, trong khi chỉ báo MACD đã bứt lên trên đường khởi phát và đang hướng lên. Nếu bứt lên trên ngưỡng 1195 (R1), giá vàng có thể nhắm tới ngưỡng kháng cự tiếp theo tại mức 1205 (R2), nằm ngay bên dưới ngưỡng thoái lui 61.8% của đà giảm đã nhắc đến trước đó. Tuy nhiên, đối với xu hướng rộng lớn hơn, tôi vẫn nhận thấy xu hướng giảm dài hạn hơn. Do đó, trong bối cảnh thiếu vắng tín hiệu đảo chiều xu hướng tăng đeiemr, tôi thích đưa ra quan điểm “chờ đợi và chứng kiến” hơn đối với triển vọng chung của vàng.

• Ngưỡng hỗ trợ: 1180(S1), 1146 (S2), 1132 (S3)

• Ngưỡng kháng cự: 1195 (R1), 1205 (R2), 1222 (R3)

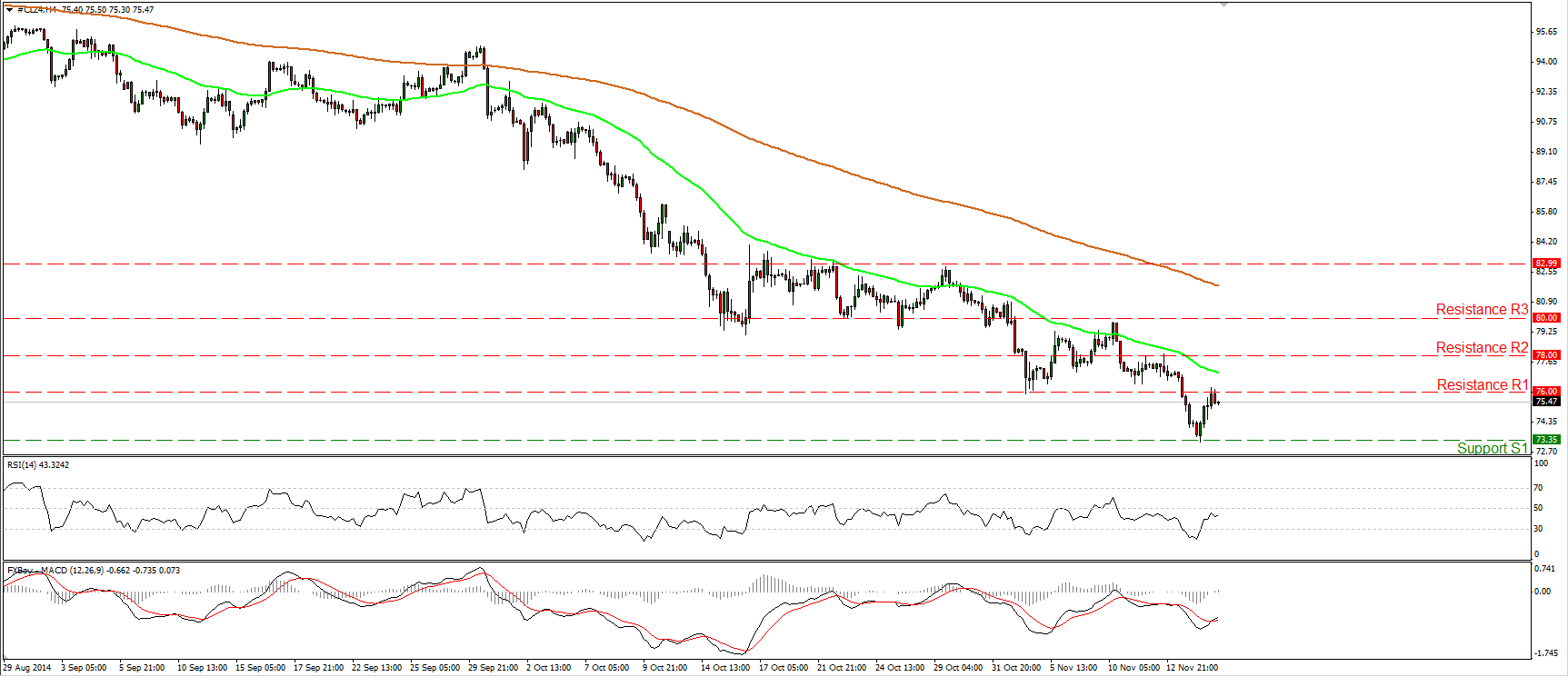

Dầu WTI chạm vùng 76.00 như là ngưỡng kháng cự trong lần này

Dầu WTI đã tìm thấy một số lệnh mua gần ngưỡng 73.35 (S1) và bật lại để chạm vùng 76.00 như là ngưỡng kháng cự trong lần này. Trên biểu đồ hàng ngày, cấu trúc giá tiếp tục là mức cao nhất thấp hơn và mức thấp nhất thấp hơn bên dưới cả đường trung bình động 50 ngày và 200 ngày, do đó, tôi vẫn cho rằng triển vọng chung của dầu là bất lợi. Tôi cho rằng đà bật lại gần đây hay mọi mức mở rộng ngắn hạn có thể của nó sẽ đưa ra cơ hội bán ra mới. Việc giá dầu bứt xuống dưới ngưỡng 73.35 (S1) một cách rõ ràng và dứt khoát sẽ báo hiệu mức thấp nhất thấp hơn sắp tới và có lẽ sẽ tạo điều kiện cho các mức mở rộng về phía ngưỡng hỗ trợ tiếp theo tại mức 71.00 (S2), được xác định bởi mức thấp nhất của tháng 7 và tháng 8/2010.

• Ngưỡng hỗ trợ: 73.35 (S1), 71.00 (S2), 70.00 (S3)

• Ngưỡng kháng cự: 76.00 (R1), 78.00 (R2), 80.00 (R3)